Úrokové sazby hypoték pozvolna klesají, ale nesnižují se tak rychle, jak by naznačoval vývoj sazeb ČNB. V průměru si hypotéku sjednáte s úrokovou sazbou 5,57 %. Do konce roku 2024 by nabízené sazby mohly začínat čtyřkou, v roce 2025 dokonce trojkou. Další vývoj závisí na situaci v ČR i ve světě.

Aktuální úrokové sazby hypoték

Průměrná úroková sazba hypoték klesá, v dubnu 2024 činila 5,57 %. K největšímu propadu došlo mezi lednem a únorem, od té doby se jedná spíše o kosmetické úpravy. Banky tak sice berou v úvahu pokles úrokových sazeb České národní banky, ale se snižováním sazeb u hypoték jsou poměrně opatrné.

Nejnižší úrokovou sazbu nabízí Fio banka při fixaci na 3 nebo 5 let, a to 4,28 %. Z ostatních bank se pod hranici 5 % dostane už jen Air Bank a UniCredit Bank při fixaci na 3 roky.

| Banka | Fixace 1 rok | Fixace 3 roky | Fixace 5 let |

|---|---|---|---|

Air Bank | - | 4,99 % | 5,29 % |

Česká spořitelna | 5,99 % | 5,29 % | 5,29 % |

ČSOB/Hypoteční banka | 5,29 % | 5,59 % | 5,89 % |

Fio banka | 5,48 % | 4,28 % | 4,28 % |

Komerční banka | 5,69 % | 5,29 % | 5,49 % |

mBank | 9,99 % | 5,29 % | 5,39 % |

Moneta Money Bank | 5,89 % | 5,24 % | 5,14 % |

Raiffeisenbank | 5,99 % | 5,39 % | 5,39 % |

UniCredit Bank | - | 4,89 % | 5,49 % |

Zdroj: Hypoindex.cz, data k 26. 4. 2024. V tabulce jsou uvedeny minimální nabídkové sazby s využitím dostupných slev. Výslednou sazbu stanovují banky individuálně pro každý hypoteční úvěr s ohledem na rizikovost klienta aj.

V období poklesu úrokových sazeb se banky musí vyrovnat s rizikem odlivu klientů – všichni se poohlíží po nejlevnější hypotéce, a to i v případě, že jim nekončí fixace. Navíc pro refinancování brzy budou platit nová pravidla, kdy klient zaplatí maximální poplatek ve výši 1 % z objemu mimořádné splátky, což obvykle představuje jen pár desítek tisíc. Ve srovnání s tím, co může ušetřit refinancováním hypotéky, se tak často předčasný odchod k jiné bance vyplatí.

„Pokud ale banka není chráněna proti výraznému odlivu klientů, kteří se zavázali v rámci fixace sazby, je nucena takové riziko zohlednit v cenotvorbě přirážkou, která se nutně promítne v podobě vyšší úrokové sazby“

Podle údajů České bankovní asociace, která sleduje úrokové sazby ze skutečně sjednaných hypotečních úvěrů, je situace o něco lepší. V březnu 2024 činila sazba 5,19 % u nově sjednaných hypoték a 5,05 % se započítáním refinancovaných hypoték. Klienti si tak dokážou vyjednat ještě o něco lepší sazby, než jaké banky oficiálně nabízí.

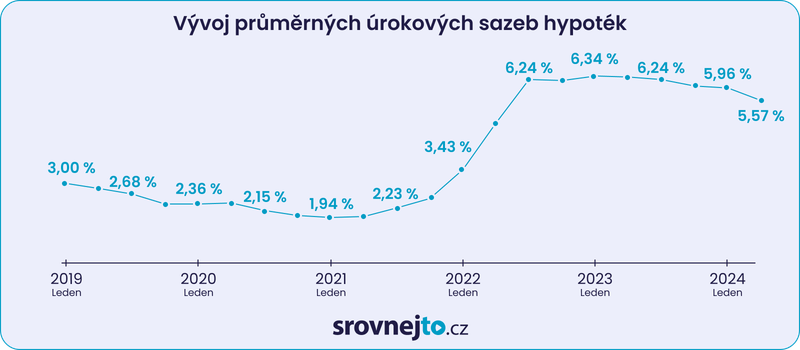

Vývoj úrokových sazeb hypoték 2019–2024

Pokud bychom se podívali na vývoj úroků hypotečních úvěrů pár let dozadu, zjistíme, že v roce 2019 se sazby pohybovaly kolem 3 %. Během roku 2020 dále klesaly ke 2 %. V lednu 2021 se přiblížily historickému minimu a zastavily se na průměrné sazbě 1,94 %.

Zdroj: Hypoindex.cz

Zdroj: Hypoindex.cz

K nízkým sazbám hypoték vedly zejména rekordně nízké úrokové sazby ČNB, 2T repo sazba byla v květnu 2020 stanovena na 0,25 %. Snaha předcházet zastavení ekonomiky se povedla, i během pandemie Covid-19 byl o půjčky na bydlení rekordní zájem. K tomu přispělo také uvolnění úvěrových ukazatelů LTV, DSTI a DTI ze strany ČNB.

Od poloviny roku 2021 ale začala prudce stoupat inflace, na což reagovala ČNB zvyšováním úrokových sazeb. A to se promítlo i do strmého nárůstu sazeb hypoték. Mezi červencem 2021 a červencem 2022 se hypoteční sazby zvýšily o více než 4 procentní body.

Co znamená nárůst úrokové sazby u hypoték v přepočtu na peníze?

V procentech se možná nárůst hypotečních sazeb nezdá tak dramatický. Když si ho ale převedete na celkovou zaplacenou částku a navýšení měsíčních splátek, hned získáte jasnou představu, jak zásadně se podmínky pro získání hypoték mezi roky 2021 a 2022 změnily. Podívejte se na příklad hypotéky na dům ve výši 3 mil. Kč se splatností 30 let.

Úroková sazba 2,23 %: celkem splatit 4 117 250 Kč, měsíční splátka 11 437 Kč

Úroková sazba 6,23 %: celkem splatit 6 635 704 Kč, měsíční splátka 18 433 Kč

Při rozdílu úrokové sazby 4 procentní body byste na hypotéce přeplatili o 2,5 milionu korun více a splátka hypotéky by se měsíčně zdražila o 7 tisíc korun.

V zájmu udržení inflace pod kontrolou se úrokové sazby ČNB drží stále vysoko, a teprve v letošním roce začaly klesat – ze 7 % na současných 5,25 % (2T repo sazba). Hypoteční banky ale zatím snižují sazby pomaleji. Dá se čekat, že se v budoucnu dostanou sazby hypoték opět k příjemným 2 %?

Predikce vývoje cen hypoték

Prvním důležitým faktorem bude další snižování úrokových sazeb ze strany ČNB. Inflaci se v posledních měsících daří držet kolem inflačního cíle 2 %. Podle nejnovější prognózy z května 2024 ČNB očekává, že inflace zůstane pod kontrolou i po zbytek tohoto roku a v roce 2025 by mohla ještě mírně poklesnout k 1,7 %. Dá se tedy předpokládat, že brzy bude následovat další mírné snižování úrokových sazeb, a tím pádem i postupné zlevňování hypoték.

Martin Gürtler, ekonom Komerční banky ale upozorňuje na to, že na výši úrokových sazeb hypoték teď nemají až tolik vliv krátkodobé sazby ČNB, ale spíše cena peněz v delším horizontu. A ta je stále vysoká vzhledem k nejistému globálnímu vývoji. K vyšším sazbám mimo jiné přispívá přetrvávající vyšší inflace v USA a rozhodnutí americké centrální banky FED o nesnížení úrokových sazeb. Na to upozorňuje Jakub Seidler, hlavní ekonom České bankovní asociace, a dodává: „Tržní sazby delších splatností se tak během dubna dostaly na nejvyšší úroveň v letošním roce a budou tak dosavadní relativně rychlý pokles hypotečních úroků brzdit.“

Úrokové sazby hypoték tak klesají spíš pozvolněji, ale Gürtler věří, že se situace brzy stabilizuje: „Nabídkové sazby hypoték, které se současně v průměru pohybují kolem 5,6 %, by v průběhu roku mohly klesnout blíže ke 4 %,“ uvádí pro Měšec.cz.

Podobný názor sdílí i Libor Ostatek, hypoteční specialista společnosti Broker Trust. Očekává, že k největšímu snížení úrokové sazby hypoték dojde u krátkodobé fixace do 3 let: „Do půl roku bude větší část hypoték pod 5 %, převažovat budou sazby začínající čtyřkou. Do roka je reálná šance, že se začnou objevovat sazby začínající trojkou.“

„Je reálné očekávat, že hypotéky by ke konci letošního roku mohly prolomit hranici 4 % a nejpozději na konci příštího roku by se to mohlo dostat ke 3 %.“

Řada odborníků si ale myslí, že kolem tříprocentní hranice pokles prozatím končí. Hlavní ekonomka Raiffeisenbank Helena Horská se domnívá, že je to žádoucí i kvůli tomu, aby existovaly rozumné úrokové sazby na spořicích účtech či státních dluhopisech. „Pojďme si zvyknout, že je normální za hypotéku platit 3 až 4 procenta a je také normální mít na spořicím účtu a na dalších dynamičtějších nástrojích nějaké normální zhodnocení, pro které nemusíme zbytečně riskovat,“ říká Horská pro Měšec.cz.

/f/124222/140x140/ad085afb97/jana-brezinova.png)

/f/124222/1280x843/097d8fb13a/jake-jsou-urokove-sazby-hypotek-drevena-procenta-a-baracek-na-stole.jpg)

/f/124222/1280x843/097d8fb13a/jake-jsou-urokove-sazby-hypotek-drevena-procenta-a-baracek-na-stole.jpg)

/f/124222/1000x468/b87fe57735/muz_kalkulacka_dum.jpg)

/f/124222/1896x1201/e36205603c/cena-hypoteky.jpg)

/f/124222/1280x853/91af64dca8/penize-kalkulacka-dane.jpg)

/f/124222/800x533/7f17df7bbe/odhad_ceny_nemovitosti.jpg)

/f/124222/1280x853/8d103f44fc/kalkulacka-a-papiry-s-grafy.jpg)

/f/124222/1000x468/b87fe57735/muz_kalkulacka_dum.jpg)

/f/124222/1000x667/986a6c2aa6/zadost-o-hypoteku-krok-za-krokem.jpg)

/f/124222/900x600/e7bedb8543/prodej_bytu.jpg)

/f/124222/1280x961/78e6f55785/plany-stavby-domu.jpg)

/f/124222/1280x847/262bb03fbd/predavani-penez-nad-smlouvou.jpg)