/f/124222/1000x468/b87fe57735/muz_kalkulacka_dum.jpg)

Kdy začít s refinancováním: kdo se nestará, ten přeplácí

Víte, že snížení splátek o 200 Kč měsíčně vám uspoří 12 000 Kč při pětileté fixaci? Nemusíte přitom čekat až na konec fixace: mohli byste hypotéku hodně přeplatit. Refinancování je výhodné, když se sníží úrokové sazby, získáte lepší práci nebo vzroste hodnota vaší nemovitosti. My vám poradíme, jak na to.

Úroky se neptají, kdy vám končí fixace: refinancujte, když je to výhodné

Čekáte na konec fixace hypotéky? Pak vám banka zřejmě nabídne vyšší úrokovou sazbu. Většina bank totiž novým klientům nabízí lepší podmínky než stávajícím. Navíc nemáte jistotu, jaké úrokové sazby vás ke konci fixace čekají. Jak tedy postupovat?

Podle zákona o spotřebitelském úvěru máte právo kdykoliv splatit celou hypotéku. Banka má nárok pouze na účelně vynaložené náklady. V refinancování vám tedy nic nebrání. Proto aktivně sledujte nabídky úrokových sazeb jiných bank.

O situaci na trhu napoví i změna sazeb, které vyhlašuje Česká národní banka. V případě jejich výraznějšího poklesu nastává ten správný čas na refinancování. Než definitivně převedete hypotéku jinam, zkuste ještě vyjednávat. Pro banku je výhodnější nabídnout slevu a udržet si stávajícího klienta.

K refinancování hypotéky motivují i nižší splátky nebo vaše povýšení

Nemusíte ale čekat jen na výhodnější sazby. Refinancování zvažte i tehdy, když se změní vaše finanční situace. Třeba když získáte výbornou práci a zvýší se vaše bonita, nebo když vzroste hodnota vaší nemovitosti. V obou případech máte šanci vyjednat mnohem lepší podmínky úvěru.

Refinancovat můžete i v případě, kdy potřebujete snížit splátky. Toho docílíte prodloužením doby splacení hypotéky. Celková částka, kterou tak na hypotéce zaplatíte, bude ovšem vyšší. K refinancování může motivovat i nabídka výhodnějších podmínek smlouvy: např. možnost zastavenou nemovitost pronajmout. Banka vám také může nabídnout lepší podmínky u dalších produktů.

Pokud chcete refinancovat ke konci fixace, nečekejte pasivně na banku. Zhruba půl roku předem si nastavte upomínku do kalendáře a aktivně vyhledejte nejvýhodnější nabídku.

Jak refinancovat: postup je jednoduchý

O přechod k jiné bance nemusíte žádat. Stačí stávající bance refinancování oznámit 30 dnů předem. Refinancování ke konci fixace je zcela zdarma, v době fixace hypotéky platíte pouze účelně vynaložené náklady, které se pohybují v řádu stokorun. Někdy nová banka vyžaduje nový odhad nemovitosti. Cena se pohybuje v řádu tisíců. Zaplatíte také za výmaz a vklad zástavního práva. Katastr za tento úkon účtuje vždy 2 000 Kč.

Při refinancování revidujte i další služby. Např. pojištění nemovitosti, pojištění domácnosti, pojištění schopnosti splácet nebo životní pojištění. Možná tyto produkty přeplácíte nebo se pojištěná rizika překrývají.

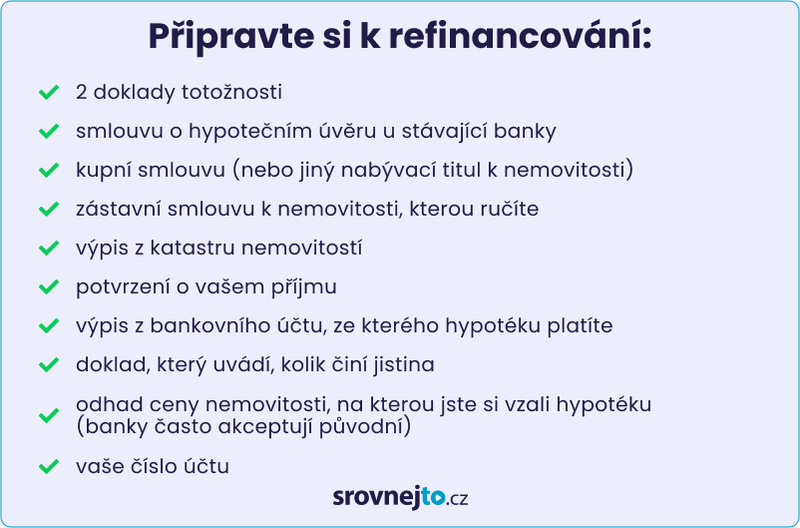

Všechny tyto dokumenty byste měli dodat nové bance zhruba 2 měsíce před koncem fixace.

Některé banky nabízejí tzv. dopředné refinancování? Podmínky refinancování dohodnete s bankou už 2–3 roky před koncem fixace. K samotnému refinancování pak dojde až s koncem fixace u stávající banky.

Kde refinancovat? Napoví pokuty i recenze

Při výběru finanční instituce se neptejte jenom na úroky a RPSN. Zajímejte se také o to, jak se bude banka chovat, když nastanou problémy. Přistoupí na změnu výše splátek, odklad splátek, ale také pokuty za pozdní splácení? To vše může čerpání půjčky nebo hypotéky značně zkomplikovat. Pečlivě se proto finanční instituce na vše vyptejte. Pročtěte i recenze stávajících klientů.

Refinancovat můžete i úvěry a půjčky: jednoduše online

Máte spotřebitelský úvěr, kreditní kartu, kontokorent, mikropůjčku nebo úvěr na bydlení? Jejich refinancování je snadnější než u hypotéky. Pokud vám tedy nabídne nová banka nižší RPSN nebo výhodnější podmínky, neváhejte. Potřebujete jen doklad totožnosti, doklady o stávající půjčce, váš příjem, v některých případech potvrzení, že nemáte záznam v registru dlužníků. Vše můžete vyřídit online.

Vyberte si půjčku podle vašich možností

Stačí zadat, kolik si chcete půjčit a kolik zvládnete splácet. Následně vám zobrazíme půjčky, které odpovídají vašim požadavkům.

Refinancovat můžete i v případě, že potřebujete další úvěr. Při refinancování požádejte o navýšení úvěrového rámce. Nová banka doplatí váš dluh u stávající banky a nabídne vám nový úvěr. Zároveň můžete upravit i dobu splácení, aby budoucí splátka nebyla příliš vysoká.

Konsolidovat, nebo refinancovat? Rozdíl je v počtu

Všude čtete, že máte konsolidovat půjčky, a my vám tu radíme s refinancováním. Co si tedy vybrat? Konsolidace i refinancování probíhají téměř stejně. Jeden podstatný rozdíl tu ale je.

Při konsolidaci zároveň slučujete více půjček do jedné. Můžete tak získat výhodnější podmínky - obdobně jako u refinancování. Navíc snížíte administrativní náklady - budete platit poplatky a komunikovat pouze s jednou institucí.

/f/124222/140x140/a3670d6237/magdalena-kubeckova.png)

/f/124222/1000x468/b87fe57735/muz_kalkulacka_dum.jpg)

/f/124222/1000x667/bfe558acdf/co-je-konsolidace-a-jak-vam-pomuze-s-dluhy.jpg)

/f/124222/1896x1201/e36205603c/cena-hypoteky.jpg)

/f/124222/1280x853/91af64dca8/penize-kalkulacka-dane.jpg)

/f/124222/1280x843/097d8fb13a/jake-jsou-urokove-sazby-hypotek-drevena-procenta-a-baracek-na-stole.jpg)

/f/124222/800x533/7f17df7bbe/odhad_ceny_nemovitosti.jpg)

/f/124222/1280x853/8d103f44fc/kalkulacka-a-papiry-s-grafy.jpg)

/f/124222/1000x667/986a6c2aa6/zadost-o-hypoteku-krok-za-krokem.jpg)

/f/124222/900x600/e7bedb8543/prodej_bytu.jpg)

/f/124222/1280x961/78e6f55785/plany-stavby-domu.jpg)

/f/124222/1000x667/1d3d405817/par_senioru_smlouva.jpg)