/f/124222/1280x853/697503fd48/vyvoj-urokovych-sazeb-aktualni-deni-na-hypotecnim-trhu.png)

Dočkáme se u hypotečních úvěrů snížení úrokové sazby?

Již pěknou řádku měsíců si zvykáme na trend růstu úrokových sazeb. Stojí za ním zásahy České národní banky, která se pomocí zvyšování úrokových sazeb snaží bojovat s vysokou inflací.

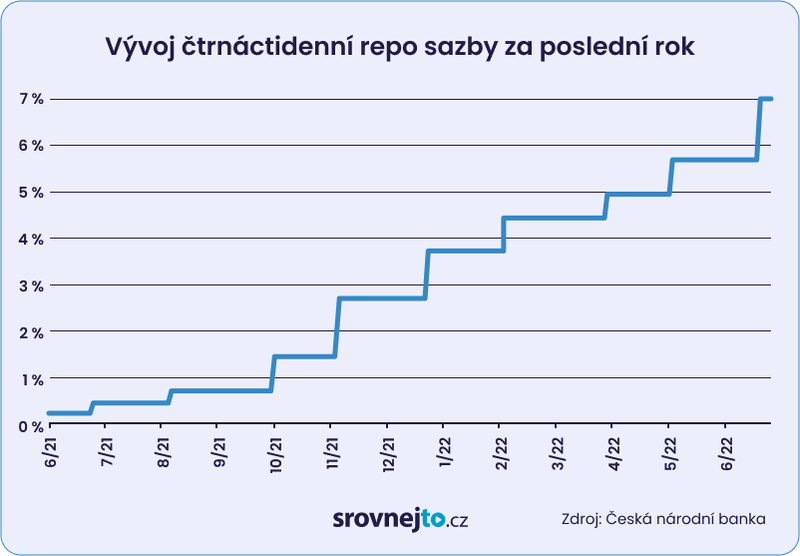

Během pouhých 12 měsíců (od června 2021 do června 2022) zvýšila ČNB jednu ze svých klíčových úrokových sazeb – tzv. čtrnáctidenní repo sazbu – z úrovně 0,25 % na současných 7 %. Tak vysokou repo sazbu jsme v České republice měli naposledy v roce 1999 a úplně jsme tedy zapomněli, jak nepříjemné důsledky inflační prostředí spojené s růstem úrokových sazeb představuje.

Repo sazba a její vztah k úroku

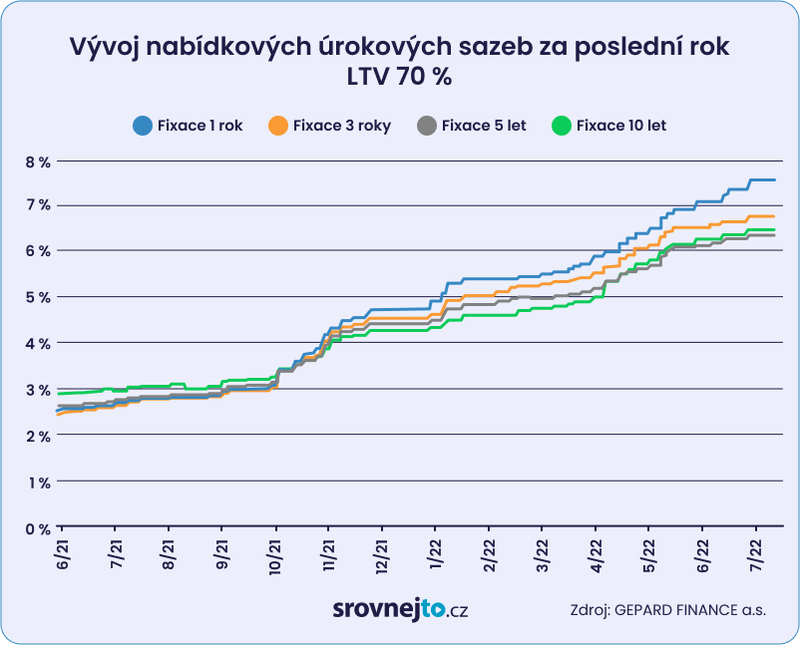

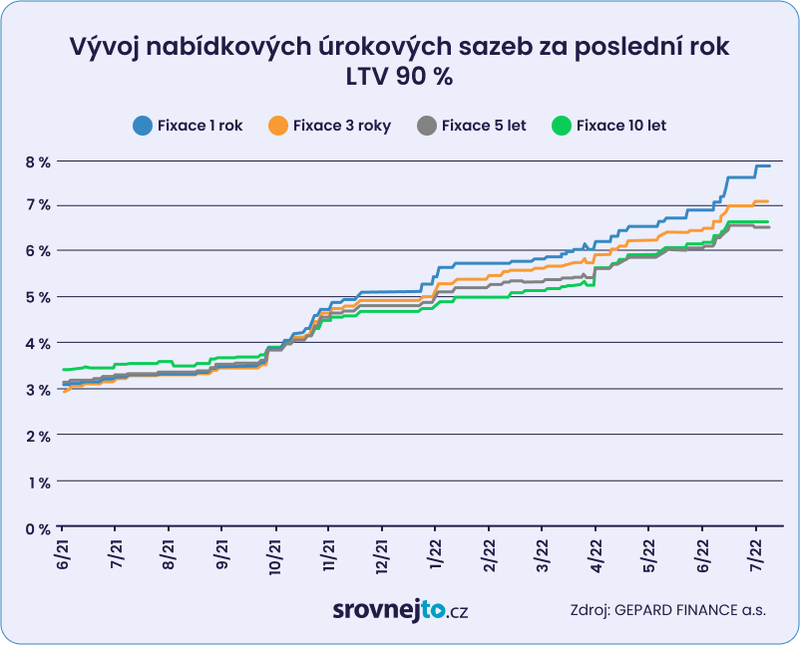

Přestože repo sazba nesouvisí přímo s poskytováním hypotečních úvěrů, nastavuje a výrazně ovlivňuje výši úrokových sazeb na celém trhu. V reakci na zásahy ČNB tedy dochází také k citelnému růstu úrokových sazeb hypotečních úvěrů. Pokud před rokem bylo možné získat hypoteční úvěr s úrokovou sazbou 2,6 %, potom nyní se roční úrokové sazby blíží k úrovni 8 %.

U úvěrů to na první pohled není tak zřejmé, jako například u ceny potravin, ale úroková sazba je vlastně cena peněz. Klient si půjčuje peníze a za zapůjčení těchto peněz platí bance odměnu, jejíž výše je odvozena od aktuální úrokové sazby. Lze tedy říci, že hypoteční úvěry během pouhého roku zdražily více než dvojnásobně. A přinejmenším v době přípravy tohoto článku se zdá, že tento růst ještě nekončí.

Nová hypotéka vs. refinancování

Trh s hypotečními úvěry tradičně sestává především z nových úvěrů. Nicméně refinancování existujících hypotečních úvěrů tvoří kolem 15 až 20 % objemu celkové produkce. Refinancování probíhá typicky v době, kdy končí doba fixace úrokové sazby a tento okamžik v letošním roce potká ještě kolem 30 tis. domácností. A zatímco u nové hypotéky může klient zvažovat, zda je či není schopen vysoké splátky hradit, pak na konci fixace klient příliš na výběr nemá. Splátka hypotéky znatelně vzroste a klient se s tím prostě musí nějak vypořádat.

Banka v takové situaci může částečně pomoci dočasným snížením splátek nebo dokonce jejich dočasným pozastavením, ale taková úleva je zaplacena prodloužením splatnosti úvěru a dodatečnými úrokovými náklady. Tíže zvýšené splátky hypotéky tak leží na klientovi, třebaže lze hledat cesty k alespoň mírné úlevě.

Co nás ovlivňuje při rozhodování o hypotéce

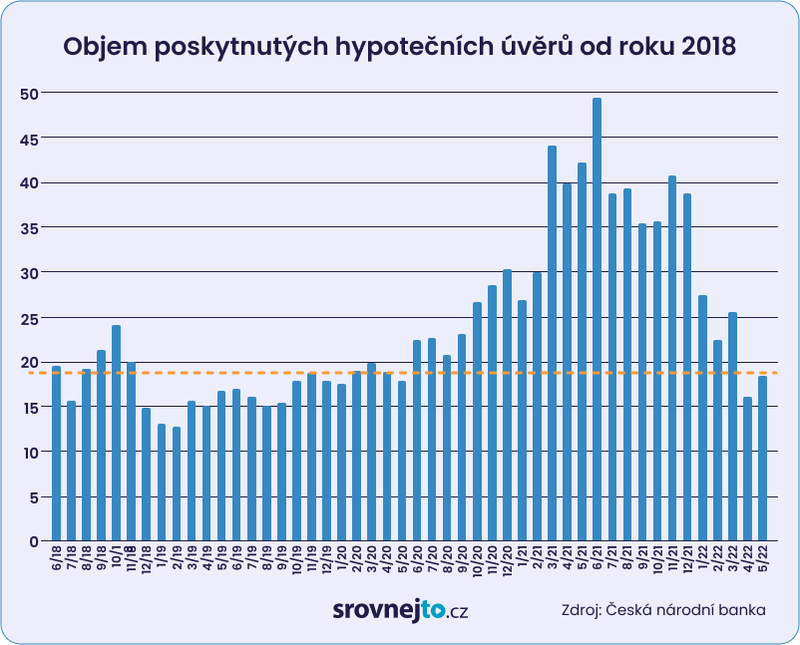

Jak jsme si vysvětlili výše, úroková sazba je vlastně cena peněz. Jestliže peníze více než dvojnásobně zdražily, je pochopitelné, že se jich „prodá“ méně. Jinými slovy, lidé mají nyní menší chuť se za vysokých úrokových sazeb zadlužovat.

To je jedním, nikoliv však jediným, důvodem, proč v porovnání s minulým rokem došlo k propadu trhu hypotečními úvěry asi na polovinu. Takový propad se může zdát téměř tragický, ale tak zle zase není. Srovnání s minulým rokem je zatíženo tím, že minulý rok byl s velkým náskokem nejlepším rokem vůbec. Banky poskytnuly asi dvojnásobek hypotečních úvěrů oproti běžnému stavu.

Došlo tedy k efektu tzv. předzásobení – klienti uspíšili svá rozhodnutí a investovali do nemovitosti dříve, než zamýšleli. Nicméně i v porovnání s předchozími lety lze pozorovat částečné ochlazení trhu.

Jak jsme již naznačili, důvodem nejsou jen úrokové sazby. Dalším a možná ještě závažnějším důvodem je vysoká cena nemovitostí. Jejich ceny v minulých letech rostly až o desítky procent ročně a trh se dostal do fáze, kdy cena nemovitostí již pro valnou část potenciálních zájemců není akceptovatelná.

Zároveň se projevuje ještě další vliv a to vliv regulace České národní banky. Ta od dubna 2022 zavedla zákonnou povinnost dodržet tzv. poměrové ukazatele, které se označují LTV, DTI a DSTI.

LTV je podíl mezi výší úvěru a hodnotou zajištění. Omezením jeho výše se ČNB snaží zajistit, aby žadatelé o hypoteční úvěr disponovali svými vlastními zdroji. Aktuálně je vyžadováno 10 % a v mnoha případech až 20 % vlastních zdrojů.

Stanovením limitů DTI a DSTI centrální banka reguluje míru zadlužení klienta ve vztahu k jeho příjmům. Zjednodušeně řečeno, klient si může půjčit maximálně 8,5 násobek ročního příjmu a může hradit splátky maximálně ve výši 45 % měsíčního příjmu. U mladších žadatelů do 36 let jsou tyto podmínky o něco mírnější a umožňují až 9,5 násobek ročního příjmu se splátkami maximálně 50 % měsíčního příjmu.

Budoucí vývoj

Otázka budoucího vývoje v jakékoliv disciplíně je velice ošidná. Tím spíše v disciplíně tak neodhadnutelné, jako jsou ekonomické jevy. Nicméně nějaký vývoj můžeme pokládat za nejpravděpodobnější. Podle mého názoru je to tento:

Poptávka po nemovitostech výrazně oslabila. Tam, kde před rokem, rokem a půl, byli lidé ochotni skládat rezervační zálohy aniž nemovitost fyzicky viděli, tam dnes začínají smlouvat o ceně. V nabídkách developerů se začínají objevovat cenové pobídky. Trh nemovitostmi se tím narovnává. Takový převis poptávky nad nabídkou, jaký jsme zažili, není zdravý. Stejně tak by nebyl zdravý výrazný převis nabídky nad poptávkou. Z tohoto pohledu má trh nemovitostmi tedy blíže k normálu, než tomu bylo v poslední době.

Úrokové sazby se velmi pravděpodobně přiblížily svému maximu. Od začátku července došlo ke změně ve složení bankovní rady České národní banky. Konkrétně k výměně tří členů. Tři odcházející členové patřili k těm, kteří většinou pěti hlasů prosazovali zvyšování repo sazby v posledních měsících. Takoví členové se slangově nazývají „jestřábi“. Jejich opakem jsou tzv. „holubice“. A dá se předpokládat, že právě holubičí politika, tedy politika dalšího nezvyšování úrokových sazeb bude mít nyní větší šance se v radě ČNB prosadit. A zřejmě se dá čekat, že v nějakém dohledném časovém období se začne také mluvit o postupném snižování sazeb na přijatelnější úroveň.

Osobně se domnívám, že rok 2022 již žádné pozitivní překvapení v oblasti hypotečních úvěrů nepřinese. Z pohledu hypoték bych jej nazval „odepsaným rokem“, ale věřím v postupné zotavení počínaje prvním kvartálem příštího roku.

/f/124222/1280x853/697503fd48/vyvoj-urokovych-sazeb-aktualni-deni-na-hypotecnim-trhu.png)

/f/124222/1896x1201/e36205603c/cena-hypoteky.jpg)

/f/124222/1280x853/91af64dca8/penize-kalkulacka-dane.jpg)

/f/124222/1280x843/097d8fb13a/jake-jsou-urokove-sazby-hypotek-drevena-procenta-a-baracek-na-stole.jpg)

/f/124222/800x533/7f17df7bbe/odhad_ceny_nemovitosti.jpg)

/f/124222/1280x853/8d103f44fc/kalkulacka-a-papiry-s-grafy.jpg)

/f/124222/1000x468/b87fe57735/muz_kalkulacka_dum.jpg)

/f/124222/1000x667/986a6c2aa6/zadost-o-hypoteku-krok-za-krokem.jpg)

/f/124222/900x600/e7bedb8543/prodej_bytu.jpg)

/f/124222/1280x961/78e6f55785/plany-stavby-domu.jpg)

/f/124222/1280x847/262bb03fbd/predavani-penez-nad-smlouvou.jpg)