/f/124222/1280x853/49c1f68ca8/mlady-par-u-domu.jpg)

Hypoteční trh v roce 2021? Hypotéky zlevní, banky ale budou opatrnější

Příští rok by hypotéční trh mohl pokračovat ve své letošní úspěšné jízdě. Alespoň co se týká úrokových sazeb, které jsou už letos příjemně nízké. Banky ale začnou být s velkou pravděpodobností opatrnější v posuzování bonity žadatelů. Hypotéky tedy budou levné, ale možná ne pro každého. Jak se na cenách nemovitostí a hypotékách podepíše současná pandemie koronaviru?

S trochou zjednodušení se dá říct, že hypotéční trh ovlivňuje několik nejvýznamnějších faktorů. Kromě nabídky a cen nemovitostí je to zejména zaměstnanost a zájem obyvatel investovat do vlastního bydlení. K tomu se z druhé strany přidává ochota či neochota bank hypotéční úvěry poskytovat a případné regulační zásahy centrální banky. Do toho navíc letos vstoupila i pandemie koronaviru se souvisejícími ekonomickými dopady. Z toho je zřejmé, že letošní i příští rok by mohl být co do hypoték poměrně turbulentní. V souvislosti s koronavirem přišla na hypotéční trh rovněž určitá překvapení. Jak říkáme, žijeme v zajímavých časech.

Virus nevirus, hypotéky trhají rekordy

Jedním z těchto velkých překvapení je, že žádný sentiment se na českém hypotéčním trhu zatím nekoná. Podle dat webu Hypoindex.cz dosáhl letos v červenci celkový objem poskytnutých hypotéčních úvěrů 21,597 miliardy korun. To je ve srovnání s červencem 2019 nárůst o téměř 40 %. Také průměrná úroková sazba hypoték, která je klíčovým ukazatelem hlavně pro výši splátek, letos klesá a v létě poklesla až na 2,15 %. Úrokové sazby hypoték jsou nyní na úrovni roku 2017. Co z těchto čísel plyne? O hypotéky je letos navzdory koronaviru rekordní zájem a jsou levné.

Je možné, že zájem o hypotéky už v dubnu zvýšila Česká národní banka (ČNB) uvolněním regulačních opatření. Na jaře totiž ČNB zvýšila limit LTV (výše hypotéky v poměru k hodnotě zastavované nemovitosti viz boxík) z původních 80 % na 90 % a zároveň zvýšila doporučovanou hodnotu DSTI, která ukazuje, jak velkou část čistého měsíčního příjmu žadatel o úvěr vynakládá na splátky dluhu, z 45 % na 50 %. ČNB už také po bankách nepožaduje posuzovat nové hypotéky podle ukazatele DTI, který odráží počet ročních čistých příjmů domácnosti nutných ke splacení všech jejích dluhů.

Tyto regulace ČNB zavedla v období ekonomického růstu, aby nevznikla hypotéční bublina a příliš nenarostl počet žadatelů, kteří by následně nebyli schopni hypotéku splácet. Nyní v ekonomické krizi způsobené pandemií koronaviru se pak tato pravidla logicky trochu uvolnila.

Hypotéky v roce 2021 – přísnější banky

Do nového roku tedy vstoupíme se skvělými výsledky hypotéčního trhu a nízkými úrokovými sazbami. Zdá se, že jsme v ideální době pro sjednání hypotéky. Banky ale podle některých zpráv začínají být opatrné. A to navzdory určité deregulaci ze strany ČNB. „Banky začínají zpřísňovat risk management,“ říká například jeden z hypotéčních poradců Srovnejto.cz. A dodává, že ačkoli jsou pravidla posuzování bonity žadatelů nyní trochu volnější než loni, banky budou při poskytování úvěrů opatrnější. V praxi by pak mohli mít problémy s poskytnutím úvěru lidé z různých rizikových profesí, třeba osoby pracující v pohostinství a cestovním ruchu.

Hypotéční trh by mohla negativně ovlivnit také případná rostoucí nezaměstnanost. „Zatím běží různé podpůrné dotační programy pro firmy, v průběhu příštího roku ale tyto programy skončí a řada firem bude muset propouštět. Banky si tohle samozřejmě uvědomují a mohly by během roku bonitu žadatelů posuzovat přísněji,“ uvádí hypotéční poradce Pavel Šalomon.

Naopak pozitivní zprávou by mohlo být, že se mnoho lidí chová i v současné těžší ekonomické situaci velmi zodpovědně a spíše šetří na zbytných výdajích. Například Česká spořitelna podle svých slov registruje poměrně velké navýšení úspor na běžných účtech klientů. Lidé prostě podle banky výrazně omezili spotřebu, ale se splácením hypoték nemají problém.

Úrokové sazby hypoték

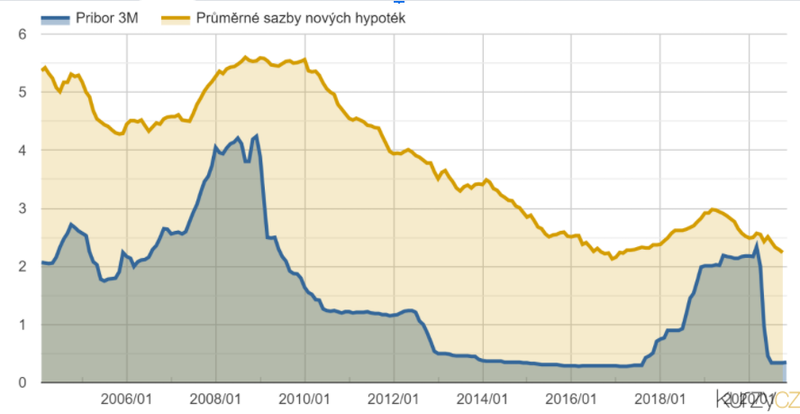

Úrokové sazby letos klesají a řada bank nyní nabízí hypotéky s úrokem pod 2 %. Zatím vše nasvědčuje tomu, že by období levných peněz mohlo i nadále pokračovat. Úrokové sazby by se dokonce mohly dostat pod zatím nejnižší hodnotu z roku 2016, kdy podle Hypoindexu dosáhla průměrná úroková sazba hodnoty 1,77 %. V každém případě se pak vyplatí sjednat si hypotéku s dlouhým obdobím fixace úroku.

Některé názory navíc připouštějí možnost dokonce záporných úrokových sazeb. V takovém případě by se vlastně celý bankovní systém obrátil a banky by naopak zpoplatňovaly volné peníze na účtech klientů. Ale to už jsme u hodně divokých spekulací a záporné úrokové sazby hypoték příští rok raději moc nečekejme.

Průměrné úrokové sazby nových hypoték (zdroj: Kurzy.cz)

Ceny nemovitostí: Na velký pokles to nevypadá

S hypotékami souvisejí také ceny nemovitostí. Právě velký zájem o hypotéky je jedním z faktorů, díky nimž odborníci nějaký větší pokles cen nemovitostí ve velkých městech v příštím roce spíše neočekávají. Lidé chtějí žít a pracovat ve městech a ta nejsou nafukovací. Zdaleka přitom nejde jen o Prahu nebo Brno. Podle údajů firem, které investují do různých nemovitostních projektů, vzrostly za poslední rok ceny bytů nejvíce tam, kde byste to možná ani nečekali – v Liberci (o více než 35 %) a v Plzni (o 27 %). Pokud se přece jen očekává nějaký pokles či stagnace cen, tak spíš jen u nemovitostí v méně atraktivních lokalitách, a hlavně v druhé polovině roku.

Rok 2021 a hypotéky v kostce:

Navzdory menším regulacím ze strany ČNB budou banky posuzovat bonitu klientů přísněji.

Ve druhé polovině roku by se mohl zastavit růst cen některých nemovitostí.

Ekonomika a zaměstnanost jsou nyní v setrvačném režimu. Jakmile doběhnou podpůrné programy pro firmy, může být vše jinak.

Úrokové sazby jsou nízké, ale mohly by ještě mírně poklesnout.

Hypotéční úvěry budou levnější, k levnějším úvěrům se však dostanou hlavně bonitnější klienti a lidé pracující v oborech méně zasažených ekonomickou krizí.

Klíčové ekonomické ukazatele v souvislosti s hypotékami

LTV (Loan To Value) – poměr mezi výší hypotéky a zástavní hodnotou nemovitosti. LTV procentuálně popisuje, kolik vám může banka oproti zástavě nemovitosti půjčit. Například při LTV 90 % vám banka u nemovitosti v ceně milionu korun půjčí 900 000 Kč. Čím nižší LTV, tím lepší úrokovou sazbu zpravidla dostanete. Naopak dříve poskytovaná „stoprocentní hypotéka“ s LTV 100 % už dnes není možná.

DSTI (Debt Service To Income) – podíl splátek všech dluhů na čistém měsíčním příjmu domácnosti. DSTI tedy vypovídá o tom, kolik procent čistého měsíčního výdělku domácnosti „spolknou“ splátky všech dluhů. ČNB nyní bankám doporučuje nejvíce 50 %. Například domácnost s čistým měsíčním příjmem 50 000 Kč si může vzít hypotéku tak vysokou, aby její splátky nepřesáhly 25 000 Kč (pokud nemá žádné další dluhy a banka takovou hypotéku schválí).

DTI (Debt To Income) – poměr výše celkového zadlužení žadatele o úvěr a výše jeho čistého ročního příjmu. Tedy kolik ročních příjmů musí žadatel vydat, aby splatil všechny své dluhy. ČNB dříve doporučovala DTI ve výši maximálně devítinásobku ročních příjmů. Dnes už žádné požadavky a doporučení maximální výše DTI nespecifikuje. Banky však tento ukazatel mohou zohledňovat.

/f/124222/1280x853/49c1f68ca8/mlady-par-u-domu.jpg)

/f/124222/1896x1201/e36205603c/cena-hypoteky.jpg)

/f/124222/1280x853/91af64dca8/penize-kalkulacka-dane.jpg)

/f/124222/1280x794/870d9e35d4/desky-s-listinami-a-na-nich-penize.jpg)

/f/124222/900x420/9ec8ec98b9/elektrina-co-je.jpeg)

/f/124222/1280x853/7f86d35beb/papiry-pocitani-energie.jpg)

/f/124222/2000x2000/6137fcd3c0/nemovitost-v-zahranici.jpg)

/f/124222/1280x854/be356a2b21/nakup-pres-internet-par.jpg)

/f/124222/1280x843/097d8fb13a/jake-jsou-urokove-sazby-hypotek-drevena-procenta-a-baracek-na-stole.jpg)

/f/124222/1280x854/fa4fca9edc/mlady-par-a-spolecne-finance.jpg)

/f/124222/800x534/eec0117d10/ucty_kalkulacka_vanocni_darky.jpg)